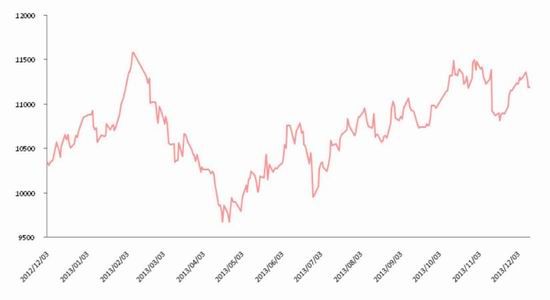

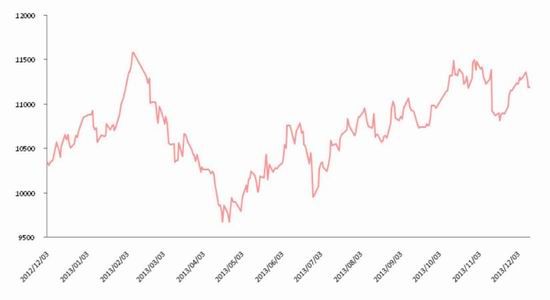

2013 年LLDPE期貨走勢大致形成一個V底,歲末年初受到國家政策利好和節前下游備貨行情啟動的影響,塑料價格一路沖高,而節后宏觀經濟面臨下滑風險大宗商品 全線下挫,塑料受此拖累急促下滑;4月中旬之后,塑料觸底反彈,而隨著原油價格持續走高、聚乙烯社會庫存降至歷史低位、石化裝置停車增多開工推遲等因素, 塑料此后走勢一發不可收拾,勢如破竹,陸續突破高點,L1309合約曾經因為市場原料較少屢傳逼倉之說,三、四季度石化頻頻上調價格也使得期貨近月走勢極 強,一度與現貨平水甚至小幅升水。總體來看,2013年塑料期貨行情可謂冰火兩重天,上半年急速下挫,下半年震蕩上行。

數據來源:文化財經,中信建投期貨

數據來源:文化財經,中信建投期貨

二、上游原油區間震蕩

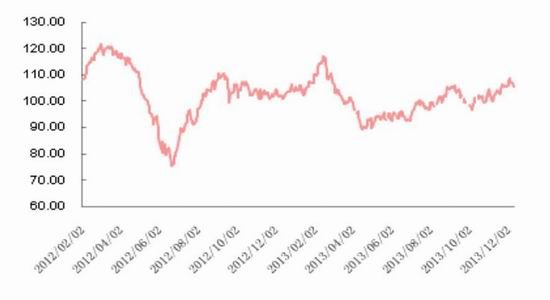

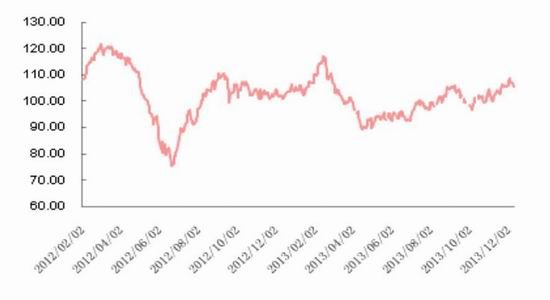

第 一季度國際油價先漲后跌。1月伊始美國成功避開財政懸崖,年初強勁的經濟數據助推油價上行,加之美原油庫存下降及輸油管道擴建,WTI沖至年內高 點,2-3月油價轉而下行,意大利政局動蕩和塞浦路斯危機凸顯了歐洲經濟的脆弱性,同時大宗商品牛市結束、與充裕的供應一并打壓價格。第二季度國際油價震 蕩上行。4月受全球經濟放緩的影響,原油需求預期被看空,不過5-6月歐央行降息,同時中東局勢緊張,美國經濟也出現改善,共同支持油價走高。第三季度國 內油價繼續走高,先漲后跌。7-8月美國夏季出行高峰拉升用油需求,同時中東局勢依舊趨緊,全球經濟再度轉好均提供正面動力。而9月季節性需求不在,同時 中東局勢全面緩和,油價開始從高位回落。第四季度國際油價先跌后漲。10月美國政府臨時關門和債務上限擔憂拖累市場,同時中東局勢繼續緩解、美國原油庫存 連續增長至11月,均對油價構成利空壓制。

總體說來,2013年國際原油較前幾年來說趨于穩定,在90—110美元/桶區間震蕩,而季節性表現較為明顯。

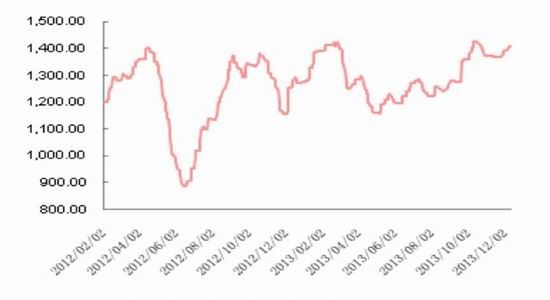

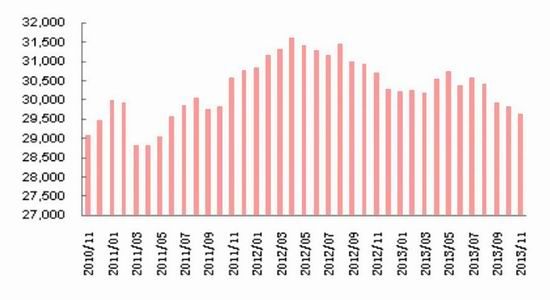

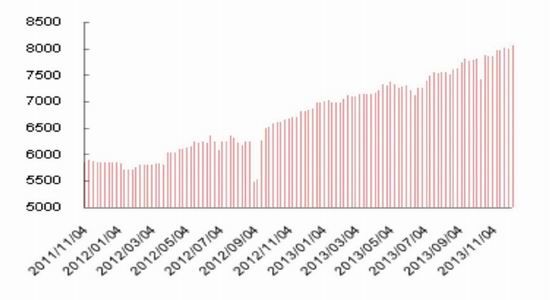

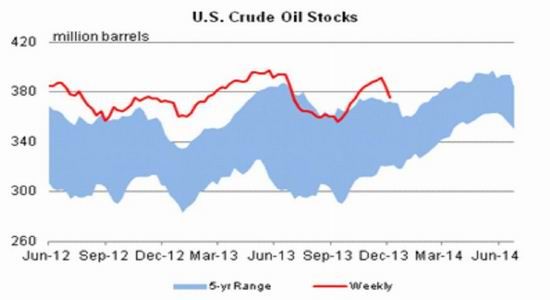

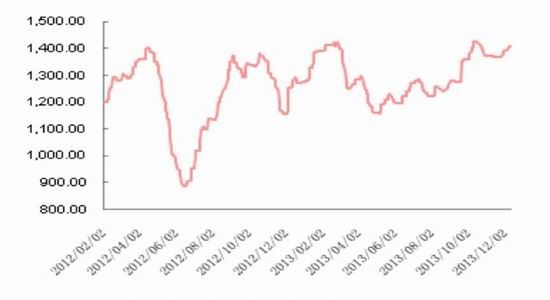

壓 制原油上行的原因主要有以下幾點:1)美國原油庫存自2012年開始就居高不下,且其國內原油產量節節攀高,目前已經超過800萬桶/天,而2012年初 才600萬桶/天左右;2)發達國家原油用油增速放緩,特別是歐洲已經進入了負增長階段;3)中東產量相對下滑,低位減弱,地緣政治問題影響力大不如前。

但是OPEC方面特別是沙特為了防止原油價格大幅下滑也采取了相應的措施,與美國原油產量上升形成鮮明對比的是OPEC原油逐步減產,限產保價的政策也使得原油下方支撐較強。

各 方博弈最終使得原油走勢較為平淡,2014年非OPEC國家會繼續增產,但是經濟轉好用油量也會略有增加,美中兩國依然是未來需求關注點,雖然OPEC的 產量政策仍是未知,但是比較確定的是OPEC不會使得油價過低。不考慮地緣政治等突發事件的話,預計明年原油仍將保持區間震蕩,根據原油走勢技術分析發現 區間收窄的可能性較大。

圖 2:美原油價格走勢圖

數據來源:文化財經,中信建投期貨

數據來源:文化財經,中信建投期貨

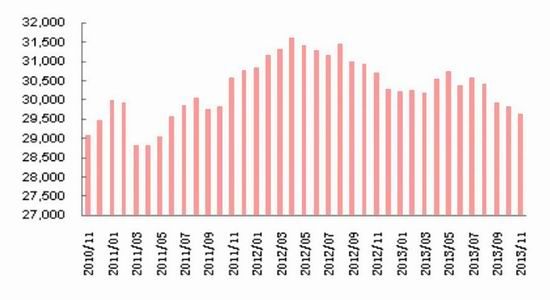

圖 3:OPEC原油產量(千桶/日)

數據來源:OPEC,中信建投期貨

數據來源:OPEC,中信建投期貨

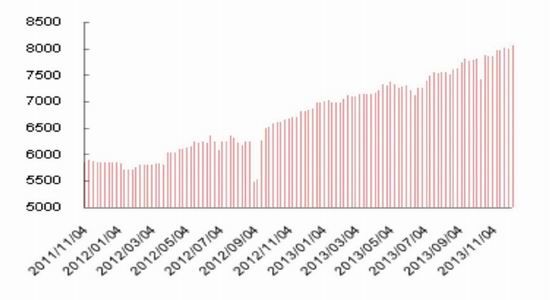

圖 4:美國原油產量(千桶/日)

數據來源:EIA,中信建投期貨

數據來源:EIA,中信建投期貨

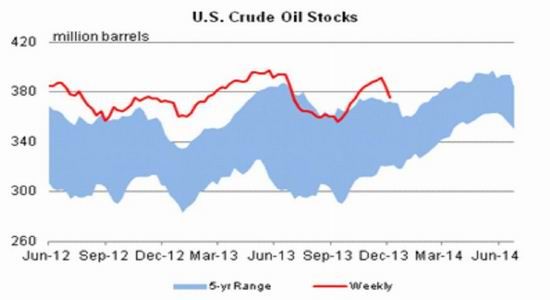

圖 5:美原油庫存(百萬桶)

數據來源:EIA,中信建投期貨

數據來源:EIA,中信建投期貨

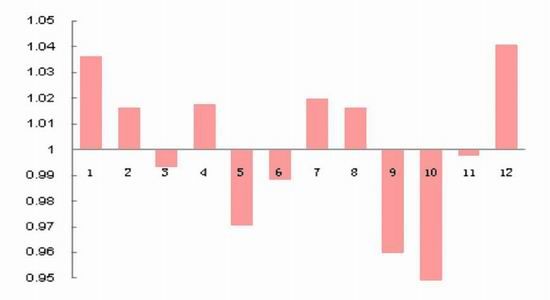

圖 6:原油價格季節性指數

數據來源:EIA,中信建投期貨

數據來源:EIA,中信建投期貨

上游石化中間體受到原油成本推動的直接影響重心上移,相對來說乙烯走勢略強,裂解價差均處于上升趨勢,其中石腦油-原油裂解價差繼續上揚,而乙烯-石腦油裂解價差創下新高回落之后仍在高位徘徊。

圖 7:石腦油價格(美元/桶)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 8:亞洲乙烯單體價格(美元/噸)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 9:石腦油-原油裂解價差(美元/噸)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 10:乙烯-石腦油裂解價差(美元/噸)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

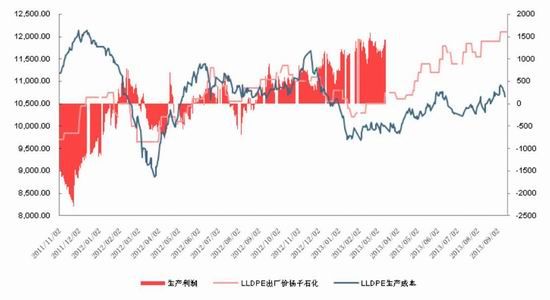

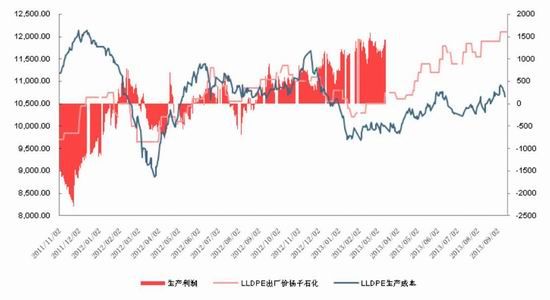

圖 11:LLDPE生產利潤(元/噸)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

根據亞洲石腦油價格測算出LLDPE成本,與國內LLDPE出廠價比較可以得出LLDPE的生產利潤,上半年由于LLDPE一路下跌,利潤較低,下半年隨著價格日益沖高,利潤逐漸回升,第四季度甚至已經超過了1000元/噸。

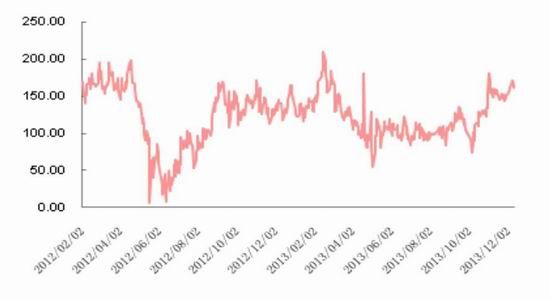

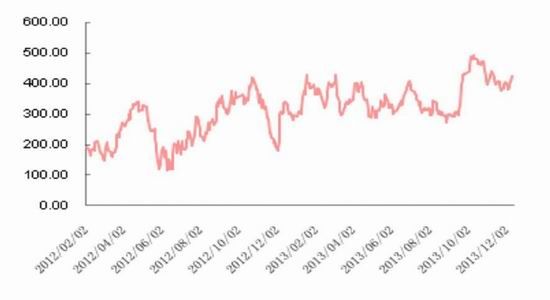

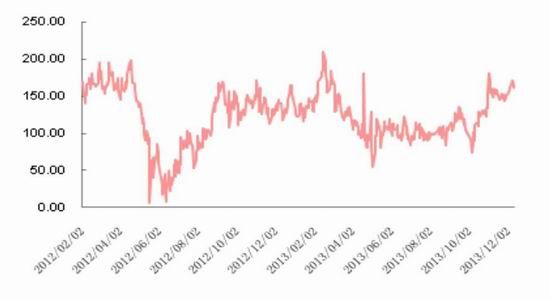

圖 12:LLDPE進口利潤(元/噸)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

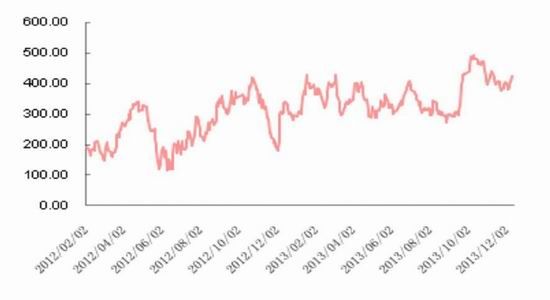

LLDPE進口利潤主要受到國內外市場價格波動的影響,2013年只有6、7月進口利潤為負,三、四季度利潤明顯好轉,進口利潤大致在200-400元/噸之間變動。

三、供應穩步增長

1、產量

2013年國內PE產量出奇地穩定,大致在90萬噸左右,由于今年石化廠商裝置停車或檢修時間分布較為平均,沒有呈現往年的季節性周期變化,產量同比增速維持在7-8%。

圖 13:PE產量與同比增速(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

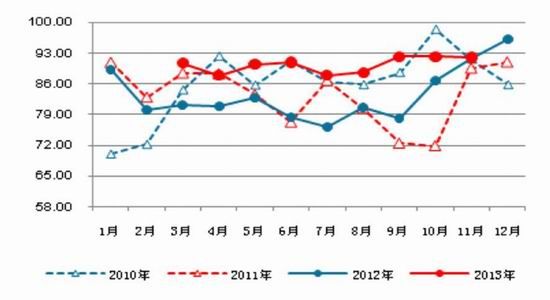

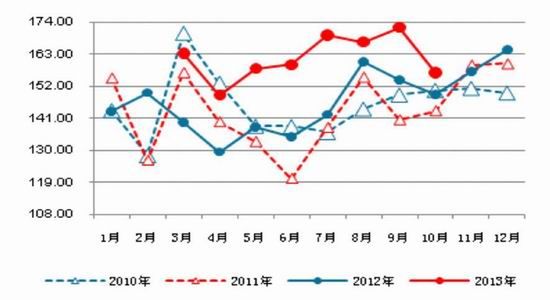

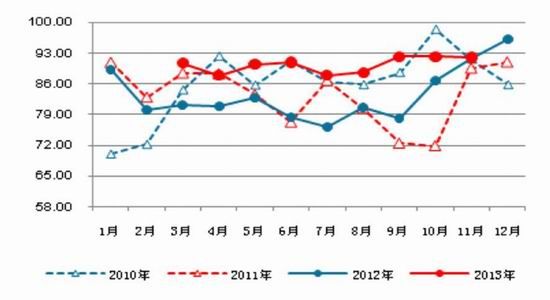

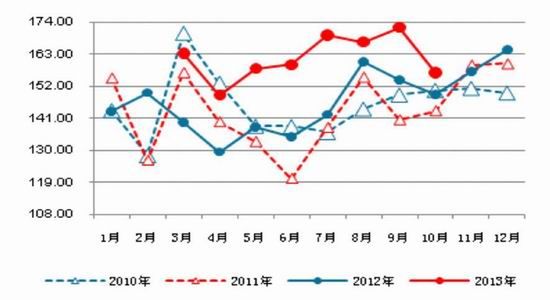

圖 14:近四年PE產量(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

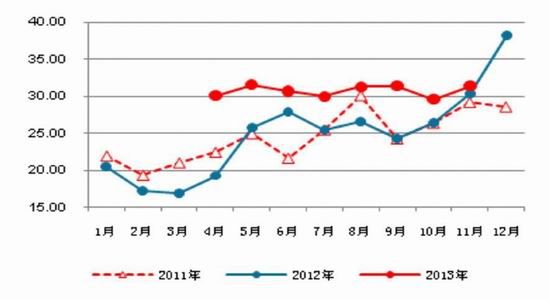

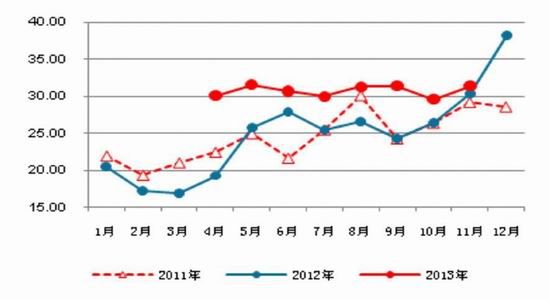

LLDPE產量每月保持在30萬噸左右,按照往年的規律通常從年初到年末LLDPE產量會逐步上升,但是同PE產量相似今年產量變化較為平穩,同比增速在15%左右。

圖 15:LLDPE產量 (萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

圖 16:近三年LLDPE產量(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

2、國內產能

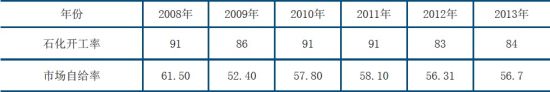

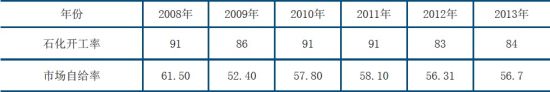

從2012年開始石化提出限產保利潤政策,受此政策影響,石化裝置負荷受到一定控制。據估算,2013年石化裝置負荷在84%左右。從自給率情況來看,隨之石化裝置的不斷投產,市場自給率呈緩慢增長趨勢。

表 1:2008-2013年國內石化裝置開工及市場自給率統計表

數據來源:隆眾石化,中信建投期貨

數據來源:隆眾石化,中信建投期貨

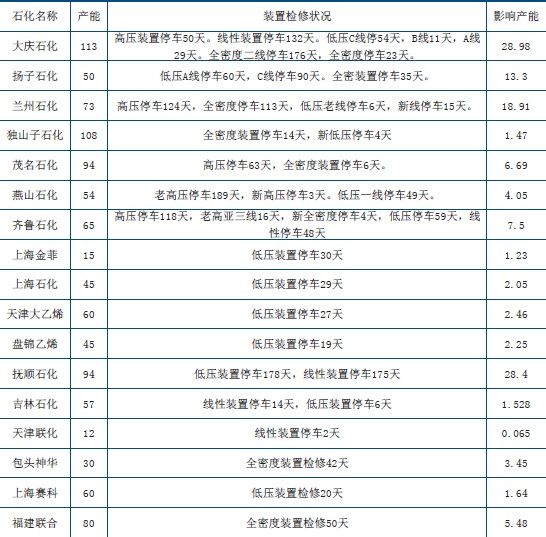

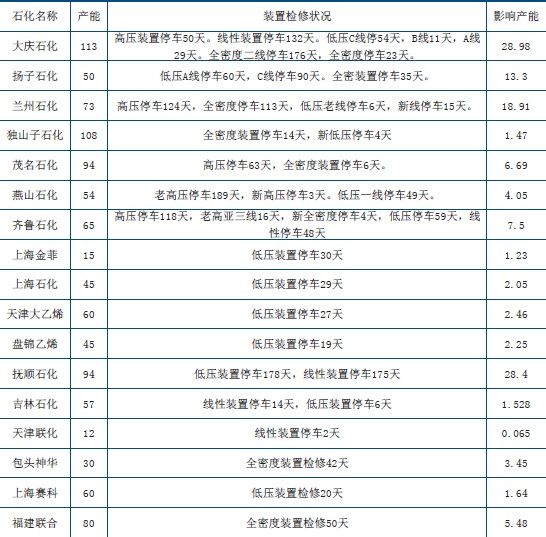

下表為2013年國內石化裝置運行概況:

表 2:2013年石化檢修狀況

數據來源:隆眾石化,中信建投期貨

數據來源:隆眾石化,中信建投期貨

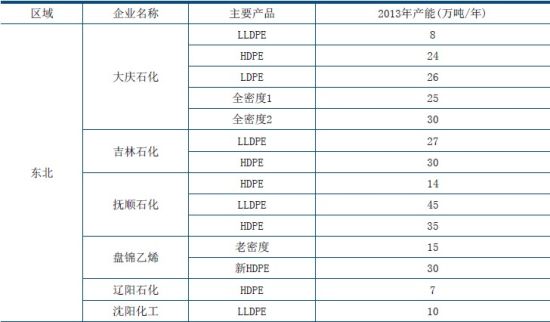

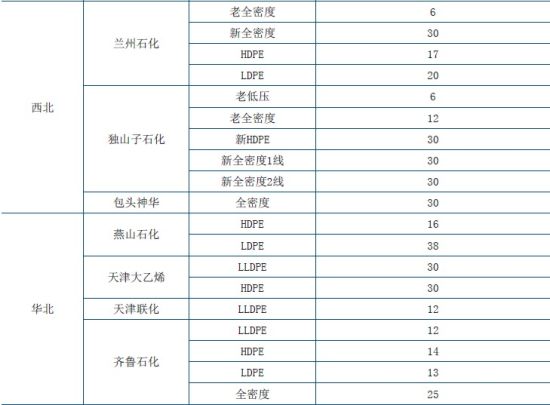

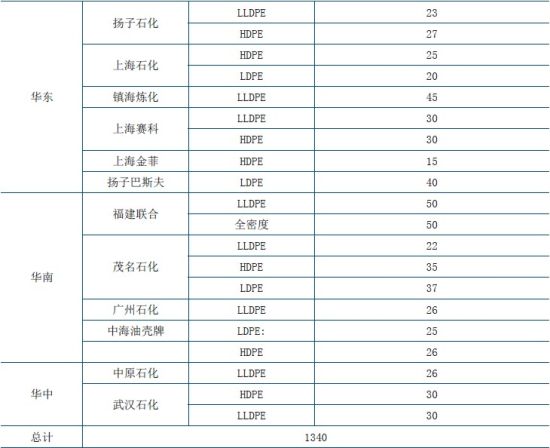

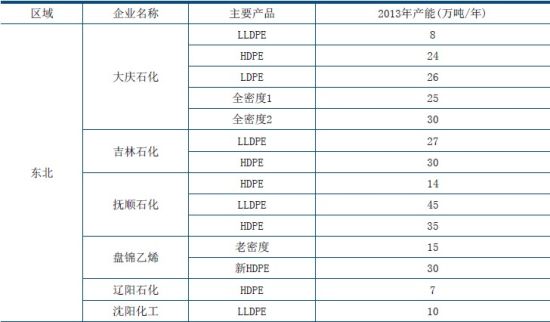

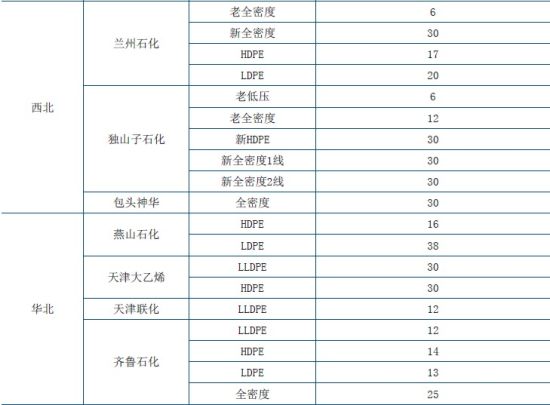

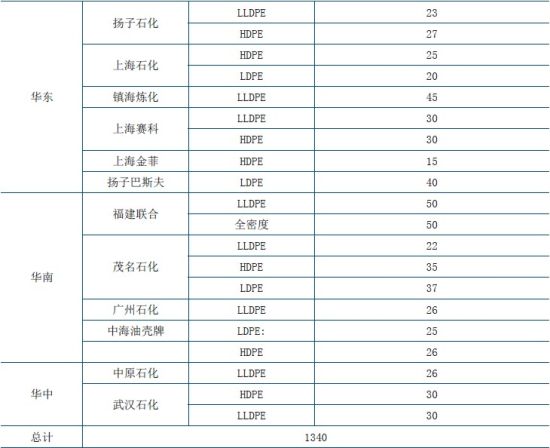

表 3:2013年PE產能情況

數據來源:隆眾石化,中信建投期貨

數據來源:隆眾石化,中信建投期貨

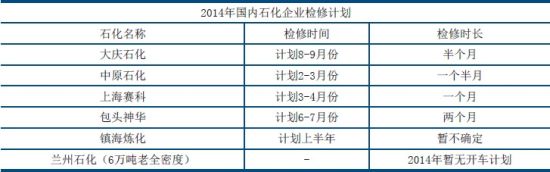

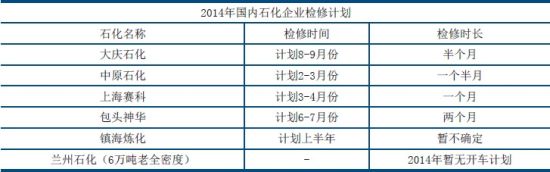

表 4:2014年國內聚乙烯檢修計劃表

數據來源:隆眾石化,中信建投期貨

數據來源:隆眾石化,中信建投期貨

2014年部分石化有大修計劃,檢修時間多集中在一、三季度,檢修周期在半個月到兩個月不等。拒不完全統計,上述石化若如期檢修,大約減少90萬噸聚乙烯。

表 5:2014年國內聚乙烯投產計劃表

數據來源:隆眾石化,中信建投期貨

數據來源:隆眾石化,中信建投期貨

2014年預計將會有250萬噸聚乙烯裝置投入生產,若擬建計劃如期執行,必將會大大增加國內聚乙烯的產量,但從近幾年石化投產及市場情況來看,上述部分裝置投產計劃存在推遲和取消投產的可能。

3、進口

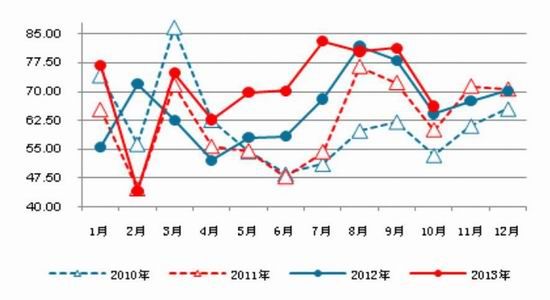

進 口方面,在第三季度PE進口量創下新高之后10月份進口大跌,截至10月PE進口量累計同比增速9%,高于2012年同期進口累計增速的8%,從近四年的 進口量走勢圖來看季節性表現明顯,料11、12月進口量會有所回升。LLDPE方面進口量季節性規律跟PE相似,一、三季度進口量較大,二、四季度進口量 下滑。

總體來看,2013年PE和LLDPE的進口量維持增長趨勢,華東地區依然是我國進口量最大的地區;中東貨源占我國進口比重的 53%,亞洲石化檢修較多,限量放貨,東南亞貨源比重在19%,較去年同期減少20.59萬噸,韓日貨源比重在16%,較去年同期減少17.21萬噸。

圖 17:PE進口數量與同比增速(萬噸)

數據來源:海關總署,中信建投期貨

數據來源:海關總署,中信建投期貨

圖 18:近四年PE進口數量(萬噸)

數據來源:海關總署,中信建投期貨

數據來源:海關總署,中信建投期貨

圖 19:LLDPE進口數量與同比增速(萬噸)

數據來源:海關總署,中信建投期貨

數據來源:海關總署,中信建投期貨

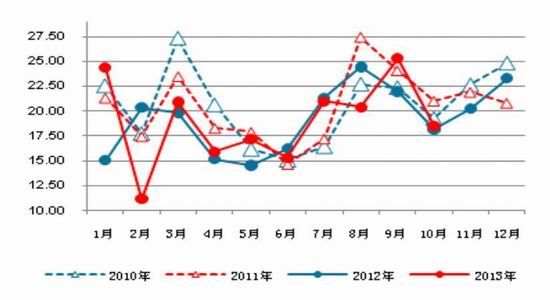

圖 20:近四年LLDPE進口數量(萬噸)

數據來源:海關總署,中信建投期貨

數據來源:海關總署,中信建投期貨

綜合PE的產量和進口量可以得出國內大致的表觀消費量以及同比增速,根據最新的統計數據得到10月PE的表觀消費量從最高點下滑到156.7萬噸,但仍然在歷史同期高位,預計年底隨著進口的回升表觀消費量也會反彈。

圖 21:PE表觀消費量與同比增長(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

圖 22:近四年PE表觀消費量(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

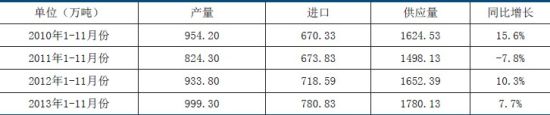

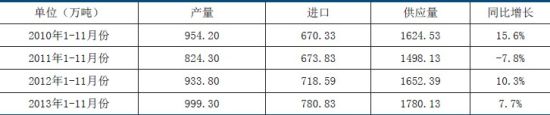

對年底進口量進行平均估算之后,我們統計了最近4年的1-11月份國內PE累計供應量,供應量保持相對平穩增長,產量同比增長7%左右,而進口量同比增長保持在8-9%。

表 6:中國PE供應量

數據來源:國家統計局,海關總署,中信建投期貨

數據來源:國家統計局,海關總署,中信建投期貨

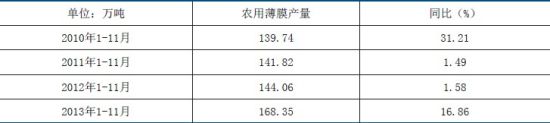

四、下游需求超預期

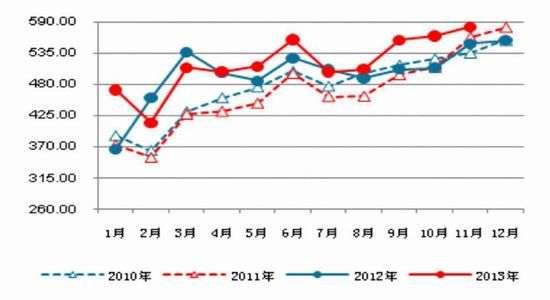

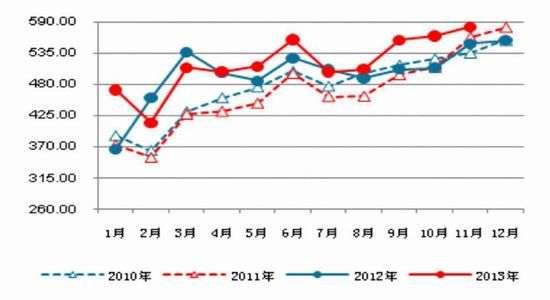

塑料制品產量進入了低速增長階段,每月平均產量在510-520萬噸左右,保持溫和增長,從全年產量變化來看呈現逐步上升的趨勢,上下半年各形成一個波浪,6月、12月底達到年內高點,即相對來說一、三季度為需求淡季,二、四季度為需求旺季。

圖 23:塑料制品產量與同比增長(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

圖 24:近四年塑料制品產量(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

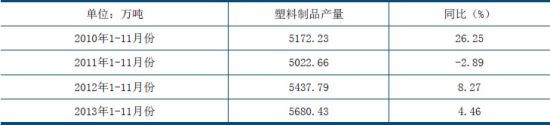

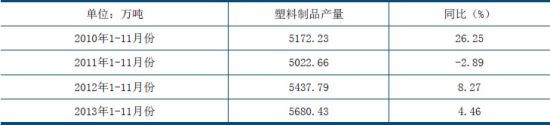

表 7:塑料制品產量

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

圖 25:塑料薄膜產量與同比增長(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

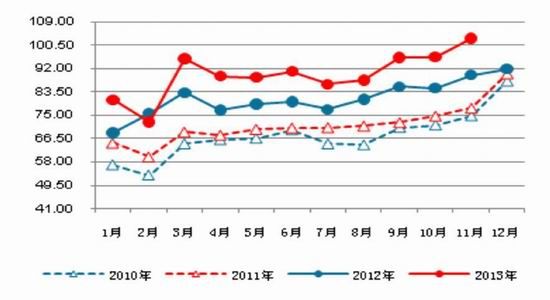

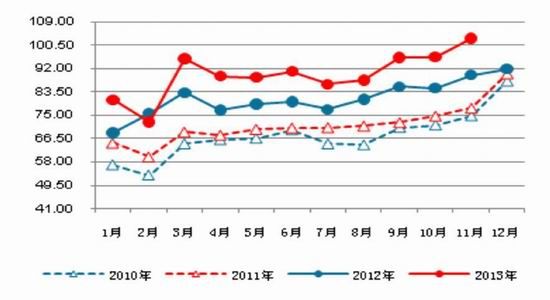

圖 26:近四年塑料薄膜產量(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

薄 膜為LLDPE主要下游,塑料薄膜產量對其用量影響較大,除去受春節影響的1、2月份,2013年3-8月份的塑料薄膜產量平均水平在90萬噸以上, 從全年的產量走勢來看依然呈現逐步上升的趨勢,最新的11月份塑料薄膜產量已經突破100萬噸,創下歷史新高,同比增長高達15%,總體上 2013年塑料薄膜需求依舊旺盛。

我們對最近四年1-11月份塑料薄膜累計產量進行統計,2013年塑料薄膜的產量為987.75萬噸,累計同比增速達12%,在經歷了11年的低潮之后,塑料薄膜重新迎來的高速增長階段。

表 8:塑料薄膜產量

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

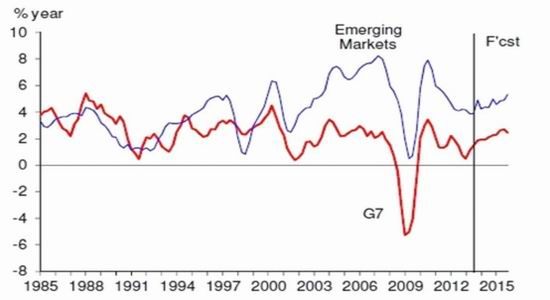

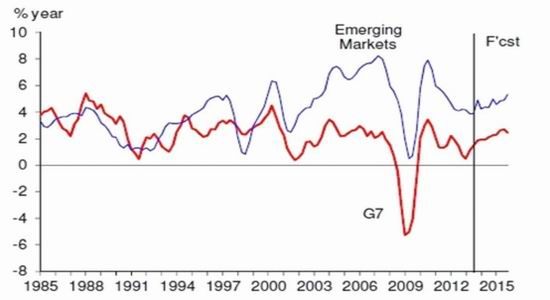

農膜方面,2013年一掃前幾年的頹勢,產量增長明顯,月度產量同比增長在15%-20%,1-11月累計增速高達17%。年內有兩次需求旺季,第一次是春季的3月份,第二次是年底的第四季度。

圖 27:農用薄膜產量與同比增長(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

圖 28:近四年農用薄膜產量(萬噸)

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

表 9:農用薄膜產量

數據來源:國家統計局,中信建投期貨

數據來源:國家統計局,中信建投期貨

通 過以上的基本面供需數據分析,我們看到2013年供應保持穩步增長,而需求相對來說較為樂觀,下游產品產量同比增速超過了供應增速,由于2013年石化繼 續限產報盤利潤政策,致使年內貨源供應相對來說一直處于緊張狀態,這也解釋了2013年塑料走勢為什么較其他工業品來說明顯較強的原因。

五、庫存低位徘徊

國內PE庫存從12年開始就處于持續去庫存周期,目前庫存已經接近歷史最低水平,僅好于08年的極端情況,今年庫存整體微幅下降,整個PE市場供需緊平衡,庫存重心略有下移,反應出市場并沒有出現產能過剩的情況,相反下游需求表現較好。

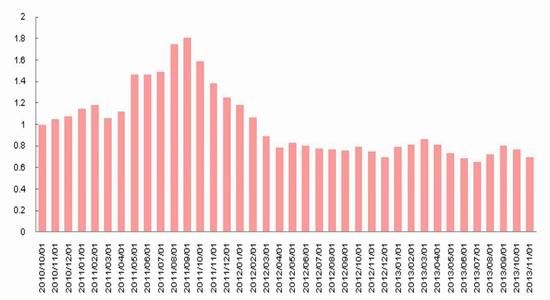

圖 29: PE社會主要市場庫存指數

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

六、宏觀經濟決定大勢

在影響大宗商品的各大因素中,宏觀大勢無疑在其中起到指引作用的重要因素之一,緣于塑料的下游行業中最主要的應用領域為薄膜包裝,涉及到各行各業商品銷售,而宏觀經濟的走勢直接能影響國內消費需求。

截 止2013年11月份社會消費品零售總額在創下新高的同時保持了相當穩定的增長,同比增速達12-13%,在GDP逐年下調的情況下,社會消費品零售總額 能保持10%以上的增速實屬不易,考慮到中央一直把擴大內需作為拉動GDP最具潛力的增長點,我們有理由相信社會消費品零售能繼續保持這樣的高水平增長。

圖 30:社會消費品零售總額(億元)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 31:社會商品零售總額(億元)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

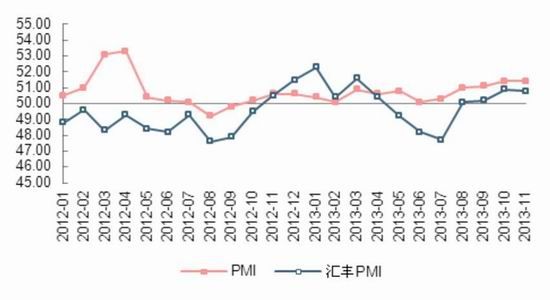

我 們這里選取了“克強指數”當中的鐵路貨運量、發電量、金融機構新增人民幣貸款來研究我國的宏觀大環境。2013年下半年國內經濟明顯好轉,發電量同比有著 明顯增長,同時鐵路貨運量同比增速由負轉正,新增人民幣貸款保持平均8%的增長,制造業PMI重新抬頭向上,而貨幣供應方面,2013年M2平均增速達到 14.96%,高于2012年M2的平均增速13.53%,總體來說經濟形勢趨穩。

圖 32:發電量(億千瓦時)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 33:鐵路貨運量(億噸)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 34:新增人民幣貸款(億元)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

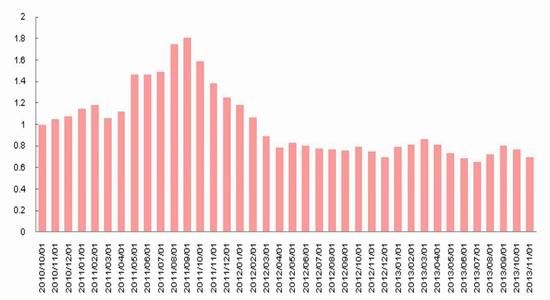

圖 35:中國制造業PMI

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

不 過十八屆三中全會提出的一系列改革方案提出,2014年將淘汰一大批產能過剩的企業和行業,二三線城市房地產有著一定的泡沫風險,中國經濟將面臨結構調 整,改革的方法和手段對于經濟的沖擊具有不確定性,短期的陣痛可能無法避免。但是好的一方面是新型城鎮化會逐步展開,將進一步推進國內需求。2014年值 得期待,總體來說經濟形勢向好但是伴隨著改革的不確定性。

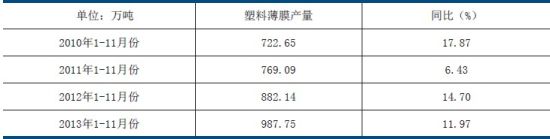

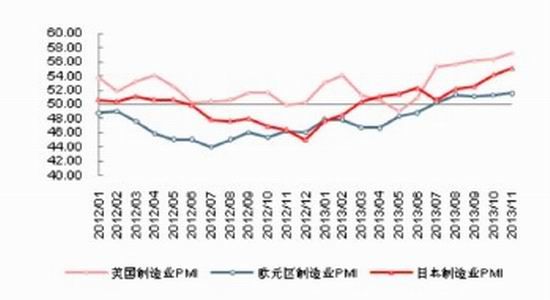

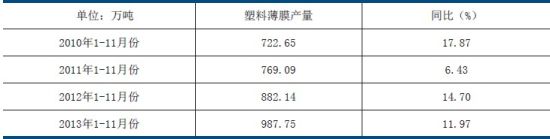

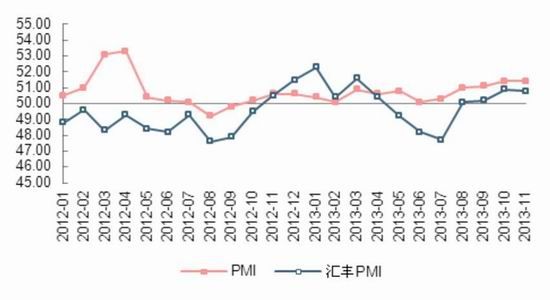

全球宏觀經濟方面美日歐發達國家渡過了最艱難的時期,美國經濟逐步趨穩,日本經濟在安倍經濟學的刺激下也有所好轉,而歐元區更是逐步擺脫了經濟 萎縮的狀態,制造業PMI重新位于榮枯線之上。11月國內進口量創下歷史新高,同比增長 9.3%,也從側面反映了發達國際經濟的好轉。我們謹慎看好明年全球宏觀大環境。

圖 36:中國進出口金額(億美元)

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 37:美日歐制造業PMI

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

七、LLDPE期貨價格結構

LLDPE主力基差4月之后進入了一個震蕩階段,震蕩區間為400~1000,下半年隨著石化不斷上調價格,基差拉大,經常保持在1000元/噸左右。

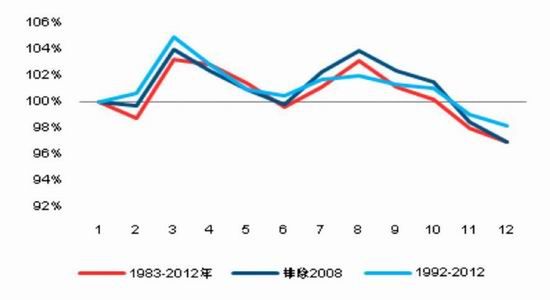

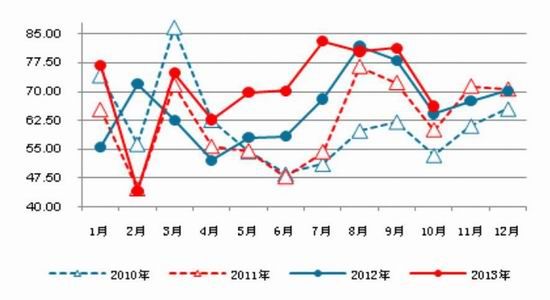

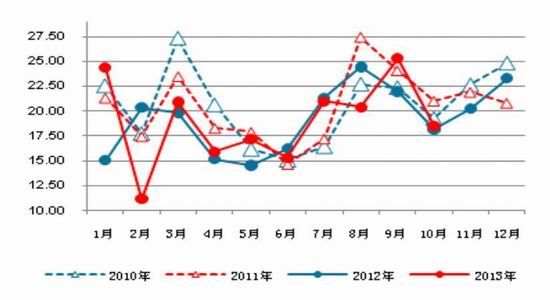

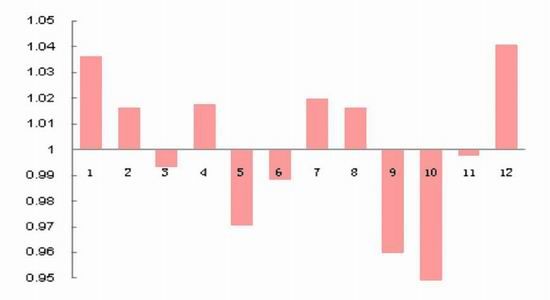

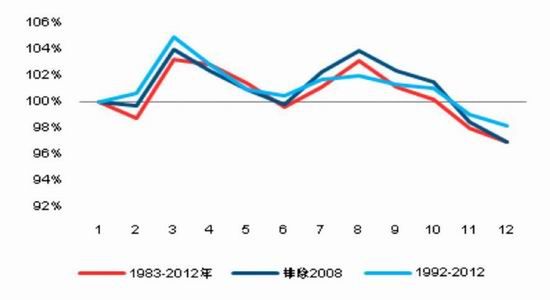

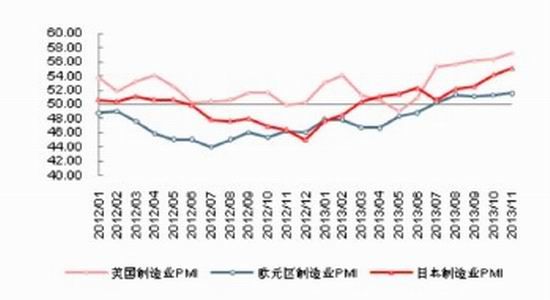

從 LLDPE價格的季節性指數來看,歲末年初由于節前備貨石化停車等原因,往往價格易漲難跌,從圖中看出,歷年來12月到1月是在塑料期貨上做多最好的時 段;而5、9、10月份塑料期貨的平均收益率為負,說明從歷史季節性規律來看,5、9、10月份下跌的風險較大,其余月份季節性特征表現不強。

圖 38:LLDPE期貨主力合約基差

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

圖 39:LLDPE價格季節性指數

數據來源:Wind,中信建投期貨

數據來源:Wind,中信建投期貨

八、行情展望

今 年下半年聚乙烯價格一改過去幾年持續下跌的弱勢,開始出現上漲。并且在10月油價大幅下跌10%的情況下,漲勢開始加速,表現極其強勢。市場普遍觀點認為 是石化今年頻繁停產檢修限供帶來的影響,誠然相比于2012年,2013年PE產量增速放緩,但是進口料的增加在一定程度進行了彌補,總體來看供應量同比 增速在7.7%以上,應該是高于2013年的GDP增速;相反,我們認為PE表現強勁的原因來自于需求端,LLDPE下游薄膜的產量今年同比增速超過了 11%,農用薄膜甚至超過了16%,不得不說需求非常強勁,超預期的需求是本輪PE逆勢上漲的根本原因。

從11年4季度開始,全球石化行業 經歷了長達7個季度的去庫存,相應的主要經濟體聚乙烯需求增速都大幅低于GDP增速:如中國(-2%)vs (8%)、歐洲(-5%)vs (-0.5%)。截止2013年二季度全球庫存都處于歷史最低水平。而進入3季度隨著全球PMI的顯著回升,石化行業需求開始好轉,再加上補庫需求,整體 需求增長就變得非常強勁。因此我們判定本輪LLDPE的大幅上漲不是來自供給沖擊,而是終端的需求有了真實的改善。

基于以上的分析,我們看好未來下游需求,往年市場低價在2014年較難出現,市場均價或較2013年有所提升。2014年重點關注石化裝置、排產計劃及進口貨源到貨情況。

從2011年10月LLDPE價格觸底之后,近年來LLDPE期貨重心明顯有所上移,進入了一個上升通道,持續創出新高,且近期低點均高于之前的低點,預計2014年LLDPE期貨的運行區間在10500-12500元/噸。

二、上游原油區間震蕩

第 一季度國際油價先漲后跌。1月伊始美國成功避開財政懸崖,年初強勁的經濟數據助推油價上行,加之美原油庫存下降及輸油管道擴建,WTI沖至年內高 點,2-3月油價轉而下行,意大利政局動蕩和塞浦路斯危機凸顯了歐洲經濟的脆弱性,同時大宗商品牛市結束、與充裕的供應一并打壓價格。第二季度國際油價震 蕩上行。4月受全球經濟放緩的影響,原油需求預期被看空,不過5-6月歐央行降息,同時中東局勢緊張,美國經濟也出現改善,共同支持油價走高。第三季度國 內油價繼續走高,先漲后跌。7-8月美國夏季出行高峰拉升用油需求,同時中東局勢依舊趨緊,全球經濟再度轉好均提供正面動力。而9月季節性需求不在,同時 中東局勢全面緩和,油價開始從高位回落。第四季度國際油價先跌后漲。10月美國政府臨時關門和債務上限擔憂拖累市場,同時中東局勢繼續緩解、美國原油庫存 連續增長至11月,均對油價構成利空壓制。

總體說來,2013年國際原油較前幾年來說趨于穩定,在90—110美元/桶區間震蕩,而季節性表現較為明顯。

壓 制原油上行的原因主要有以下幾點:1)美國原油庫存自2012年開始就居高不下,且其國內原油產量節節攀高,目前已經超過800萬桶/天,而2012年初 才600萬桶/天左右;2)發達國家原油用油增速放緩,特別是歐洲已經進入了負增長階段;3)中東產量相對下滑,低位減弱,地緣政治問題影響力大不如前。

但是OPEC方面特別是沙特為了防止原油價格大幅下滑也采取了相應的措施,與美國原油產量上升形成鮮明對比的是OPEC原油逐步減產,限產保價的政策也使得原油下方支撐較強。

各 方博弈最終使得原油走勢較為平淡,2014年非OPEC國家會繼續增產,但是經濟轉好用油量也會略有增加,美中兩國依然是未來需求關注點,雖然OPEC的 產量政策仍是未知,但是比較確定的是OPEC不會使得油價過低。不考慮地緣政治等突發事件的話,預計明年原油仍將保持區間震蕩,根據原油走勢技術分析發現 區間收窄的可能性較大。

圖 2:美原油價格走勢圖

圖 3:OPEC原油產量(千桶/日)

圖 4:美國原油產量(千桶/日)

圖 5:美原油庫存(百萬桶)

圖 6:原油價格季節性指數

上游石化中間體受到原油成本推動的直接影響重心上移,相對來說乙烯走勢略強,裂解價差均處于上升趨勢,其中石腦油-原油裂解價差繼續上揚,而乙烯-石腦油裂解價差創下新高回落之后仍在高位徘徊。

圖 7:石腦油價格(美元/桶)

圖 8:亞洲乙烯單體價格(美元/噸)

圖 9:石腦油-原油裂解價差(美元/噸)

圖 10:乙烯-石腦油裂解價差(美元/噸)

圖 11:LLDPE生產利潤(元/噸)

根據亞洲石腦油價格測算出LLDPE成本,與國內LLDPE出廠價比較可以得出LLDPE的生產利潤,上半年由于LLDPE一路下跌,利潤較低,下半年隨著價格日益沖高,利潤逐漸回升,第四季度甚至已經超過了1000元/噸。

圖 12:LLDPE進口利潤(元/噸)

LLDPE進口利潤主要受到國內外市場價格波動的影響,2013年只有6、7月進口利潤為負,三、四季度利潤明顯好轉,進口利潤大致在200-400元/噸之間變動。

三、供應穩步增長

1、產量

2013年國內PE產量出奇地穩定,大致在90萬噸左右,由于今年石化廠商裝置停車或檢修時間分布較為平均,沒有呈現往年的季節性周期變化,產量同比增速維持在7-8%。

圖 13:PE產量與同比增速(萬噸)

圖 14:近四年PE產量(萬噸)

LLDPE產量每月保持在30萬噸左右,按照往年的規律通常從年初到年末LLDPE產量會逐步上升,但是同PE產量相似今年產量變化較為平穩,同比增速在15%左右。

圖 15:LLDPE產量 (萬噸)

圖 16:近三年LLDPE產量(萬噸)

2、國內產能

從2012年開始石化提出限產保利潤政策,受此政策影響,石化裝置負荷受到一定控制。據估算,2013年石化裝置負荷在84%左右。從自給率情況來看,隨之石化裝置的不斷投產,市場自給率呈緩慢增長趨勢。

表 1:2008-2013年國內石化裝置開工及市場自給率統計表

下表為2013年國內石化裝置運行概況:

表 2:2013年石化檢修狀況

表 3:2013年PE產能情況

表 4:2014年國內聚乙烯檢修計劃表

2014年部分石化有大修計劃,檢修時間多集中在一、三季度,檢修周期在半個月到兩個月不等。拒不完全統計,上述石化若如期檢修,大約減少90萬噸聚乙烯。

表 5:2014年國內聚乙烯投產計劃表

2014年預計將會有250萬噸聚乙烯裝置投入生產,若擬建計劃如期執行,必將會大大增加國內聚乙烯的產量,但從近幾年石化投產及市場情況來看,上述部分裝置投產計劃存在推遲和取消投產的可能。

3、進口

進 口方面,在第三季度PE進口量創下新高之后10月份進口大跌,截至10月PE進口量累計同比增速9%,高于2012年同期進口累計增速的8%,從近四年的 進口量走勢圖來看季節性表現明顯,料11、12月進口量會有所回升。LLDPE方面進口量季節性規律跟PE相似,一、三季度進口量較大,二、四季度進口量 下滑。

總體來看,2013年PE和LLDPE的進口量維持增長趨勢,華東地區依然是我國進口量最大的地區;中東貨源占我國進口比重的 53%,亞洲石化檢修較多,限量放貨,東南亞貨源比重在19%,較去年同期減少20.59萬噸,韓日貨源比重在16%,較去年同期減少17.21萬噸。

圖 17:PE進口數量與同比增速(萬噸)

圖 18:近四年PE進口數量(萬噸)

圖 19:LLDPE進口數量與同比增速(萬噸)

圖 20:近四年LLDPE進口數量(萬噸)

綜合PE的產量和進口量可以得出國內大致的表觀消費量以及同比增速,根據最新的統計數據得到10月PE的表觀消費量從最高點下滑到156.7萬噸,但仍然在歷史同期高位,預計年底隨著進口的回升表觀消費量也會反彈。

圖 21:PE表觀消費量與同比增長(萬噸)

圖 22:近四年PE表觀消費量(萬噸)

對年底進口量進行平均估算之后,我們統計了最近4年的1-11月份國內PE累計供應量,供應量保持相對平穩增長,產量同比增長7%左右,而進口量同比增長保持在8-9%。

表 6:中國PE供應量

四、下游需求超預期

塑料制品產量進入了低速增長階段,每月平均產量在510-520萬噸左右,保持溫和增長,從全年產量變化來看呈現逐步上升的趨勢,上下半年各形成一個波浪,6月、12月底達到年內高點,即相對來說一、三季度為需求淡季,二、四季度為需求旺季。

圖 23:塑料制品產量與同比增長(萬噸)

圖 24:近四年塑料制品產量(萬噸)

表 7:塑料制品產量

圖 25:塑料薄膜產量與同比增長(萬噸)

圖 26:近四年塑料薄膜產量(萬噸)

薄 膜為LLDPE主要下游,塑料薄膜產量對其用量影響較大,除去受春節影響的1、2月份,2013年3-8月份的塑料薄膜產量平均水平在90萬噸以上, 從全年的產量走勢來看依然呈現逐步上升的趨勢,最新的11月份塑料薄膜產量已經突破100萬噸,創下歷史新高,同比增長高達15%,總體上 2013年塑料薄膜需求依舊旺盛。

我們對最近四年1-11月份塑料薄膜累計產量進行統計,2013年塑料薄膜的產量為987.75萬噸,累計同比增速達12%,在經歷了11年的低潮之后,塑料薄膜重新迎來的高速增長階段。

表 8:塑料薄膜產量

農膜方面,2013年一掃前幾年的頹勢,產量增長明顯,月度產量同比增長在15%-20%,1-11月累計增速高達17%。年內有兩次需求旺季,第一次是春季的3月份,第二次是年底的第四季度。

圖 27:農用薄膜產量與同比增長(萬噸)

圖 28:近四年農用薄膜產量(萬噸)

表 9:農用薄膜產量

通 過以上的基本面供需數據分析,我們看到2013年供應保持穩步增長,而需求相對來說較為樂觀,下游產品產量同比增速超過了供應增速,由于2013年石化繼 續限產報盤利潤政策,致使年內貨源供應相對來說一直處于緊張狀態,這也解釋了2013年塑料走勢為什么較其他工業品來說明顯較強的原因。

五、庫存低位徘徊

國內PE庫存從12年開始就處于持續去庫存周期,目前庫存已經接近歷史最低水平,僅好于08年的極端情況,今年庫存整體微幅下降,整個PE市場供需緊平衡,庫存重心略有下移,反應出市場并沒有出現產能過剩的情況,相反下游需求表現較好。

圖 29: PE社會主要市場庫存指數

六、宏觀經濟決定大勢

在影響大宗商品的各大因素中,宏觀大勢無疑在其中起到指引作用的重要因素之一,緣于塑料的下游行業中最主要的應用領域為薄膜包裝,涉及到各行各業商品銷售,而宏觀經濟的走勢直接能影響國內消費需求。

截 止2013年11月份社會消費品零售總額在創下新高的同時保持了相當穩定的增長,同比增速達12-13%,在GDP逐年下調的情況下,社會消費品零售總額 能保持10%以上的增速實屬不易,考慮到中央一直把擴大內需作為拉動GDP最具潛力的增長點,我們有理由相信社會消費品零售能繼續保持這樣的高水平增長。

圖 30:社會消費品零售總額(億元)

圖 31:社會商品零售總額(億元)

我 們這里選取了“克強指數”當中的鐵路貨運量、發電量、金融機構新增人民幣貸款來研究我國的宏觀大環境。2013年下半年國內經濟明顯好轉,發電量同比有著 明顯增長,同時鐵路貨運量同比增速由負轉正,新增人民幣貸款保持平均8%的增長,制造業PMI重新抬頭向上,而貨幣供應方面,2013年M2平均增速達到 14.96%,高于2012年M2的平均增速13.53%,總體來說經濟形勢趨穩。

圖 32:發電量(億千瓦時)

圖 33:鐵路貨運量(億噸)

圖 34:新增人民幣貸款(億元)

圖 35:中國制造業PMI

不 過十八屆三中全會提出的一系列改革方案提出,2014年將淘汰一大批產能過剩的企業和行業,二三線城市房地產有著一定的泡沫風險,中國經濟將面臨結構調 整,改革的方法和手段對于經濟的沖擊具有不確定性,短期的陣痛可能無法避免。但是好的一方面是新型城鎮化會逐步展開,將進一步推進國內需求。2014年值 得期待,總體來說經濟形勢向好但是伴隨著改革的不確定性。

全球宏觀經濟方面美日歐發達國家渡過了最艱難的時期,美國經濟逐步趨穩,日本經濟在安倍經濟學的刺激下也有所好轉,而歐元區更是逐步擺脫了經濟 萎縮的狀態,制造業PMI重新位于榮枯線之上。11月國內進口量創下歷史新高,同比增長 9.3%,也從側面反映了發達國際經濟的好轉。我們謹慎看好明年全球宏觀大環境。

圖 36:中國進出口金額(億美元)

圖 37:美日歐制造業PMI

七、LLDPE期貨價格結構

LLDPE主力基差4月之后進入了一個震蕩階段,震蕩區間為400~1000,下半年隨著石化不斷上調價格,基差拉大,經常保持在1000元/噸左右。

從 LLDPE價格的季節性指數來看,歲末年初由于節前備貨石化停車等原因,往往價格易漲難跌,從圖中看出,歷年來12月到1月是在塑料期貨上做多最好的時 段;而5、9、10月份塑料期貨的平均收益率為負,說明從歷史季節性規律來看,5、9、10月份下跌的風險較大,其余月份季節性特征表現不強。

圖 38:LLDPE期貨主力合約基差

圖 39:LLDPE價格季節性指數

八、行情展望

今 年下半年聚乙烯價格一改過去幾年持續下跌的弱勢,開始出現上漲。并且在10月油價大幅下跌10%的情況下,漲勢開始加速,表現極其強勢。市場普遍觀點認為 是石化今年頻繁停產檢修限供帶來的影響,誠然相比于2012年,2013年PE產量增速放緩,但是進口料的增加在一定程度進行了彌補,總體來看供應量同比 增速在7.7%以上,應該是高于2013年的GDP增速;相反,我們認為PE表現強勁的原因來自于需求端,LLDPE下游薄膜的產量今年同比增速超過了 11%,農用薄膜甚至超過了16%,不得不說需求非常強勁,超預期的需求是本輪PE逆勢上漲的根本原因。

從11年4季度開始,全球石化行業 經歷了長達7個季度的去庫存,相應的主要經濟體聚乙烯需求增速都大幅低于GDP增速:如中國(-2%)vs (8%)、歐洲(-5%)vs (-0.5%)。截止2013年二季度全球庫存都處于歷史最低水平。而進入3季度隨著全球PMI的顯著回升,石化行業需求開始好轉,再加上補庫需求,整體 需求增長就變得非常強勁。因此我們判定本輪LLDPE的大幅上漲不是來自供給沖擊,而是終端的需求有了真實的改善。

基于以上的分析,我們看好未來下游需求,往年市場低價在2014年較難出現,市場均價或較2013年有所提升。2014年重點關注石化裝置、排產計劃及進口貨源到貨情況。

從2011年10月LLDPE價格觸底之后,近年來LLDPE期貨重心明顯有所上移,進入了一個上升通道,持續創出新高,且近期低點均高于之前的低點,預計2014年LLDPE期貨的運行區間在10500-12500元/噸。